Sobre o que estamos falando? O Open Insurance visa impulsionar o processo de inovação e a criação…

Behavioral Economics chega ao Brasil via Open Finance

Embora esteja aumentando dia após dia, o número de consentimentos (autorização dada por uma pessoa para que outra empresa possa realizar uma ação que afete seus dados) do Open Finance ainda é irrisório se comparado ao tamanho do mercado financeiro brasileiro. Segundo a Federação Brasileira de Bancos (Febraban), o Open Finance registrou 40 milhões de consentimentos ativos de clientes no início de setembro, um crescimento de 90% em relação ao mês de janeiro.

Contudo, ainda há um longo caminho a percorrer. Enquanto as instituições financeiras pensam em estratégias para aumentar esses números, uma pergunta se torna latente: “o que fazer, de fato, com os dados?”

Em primeiro lugar, é importante ressaltar que é muito desafiador obter sucesso com o Open Finance. Atualmente, empresas do ramo financeiro estão testando inúmeras iniciativas, mas percebe-se que o mercado se concentrou na aprovação de crédito e, como resultado, esqueceu todas as outras possibilidades com os dados. Quem tem um olhar crítico para o mercado, percebe que o grande potencial do Open Finance é a hiperpersonalização.

Hiperpersonalização: o elemento-chave do Open Finance

A hiperpersonalização é primordialmente uma abordagem avançada na prestação de serviços, sobretudo na era digital. Ela vai além da personalização tradicional, que geralmente se baseia em características demográficas amplas, para proporcionar uma experiência mais individualizada.

Essa estratégia envolve a coleta e análise aprofundada de dados sobre o comportamento, preferências e histórico de cada usuário. Com essas informações detalhadas, as empresas podem criar ofertas e produtos personalizados. Assim, a hiperpersonalização melhora a satisfação do cliente e fortalece a fidelidade à marca, estabelecendo uma conexão mais próxima entre o consumidor e a empresa.

Ao entender os hábitos de consumo, a capacidade de compra e os objetivos a longo prazo de cada cliente, as instituições financeiras podem oferecer produtos e serviços que atendam às necessidades dos consumidores.

Por exemplo, uma instituição pode utilizar os dados do Open Finance para oferecer um empréstimo com taxas mais baixas para um cliente que tem um histórico de bom pagamento. Ou, ainda, pode sugerir um seguro de vida personalizado para um consumidor que tem uma família grande.

Porém, para disponibilizar esses produtos e serviços hiperpersonalizados, as empresas precisam contar com uma infraestrutura de tecnologia robusta. Isso porque embora essas ofertas partam do consentimento ao compartilhamento de dados, também envolvem o histórico do cliente e a leitura e interpretação dessas informações por inteligência artificial para que a equipe de vendas usem de forma estratégica.

Essa percepção é confirmada pela Pesquisa Febraban de Tecnologia Bancária, que aponta a inteligência artificial (IA) como uma tecnologia essencial para a automação e eficácia do Open Finance.

O que é Behavioral Economics?

Apesar do Open Finance ter conquistado a confiança dos brasileiros, obter o consentimento para o compartilhamento de dados permanece um desafio, uma vez que muitos clientes hesitam em compartilhar dados pessoais.

Nesse cenário, a aplicação dos princípios de Behavioral Economics pode se revelar uma estratégia promissora para otimizar a obtenção de consentimento de dados. Mas afinal, o que é o Behavioral Economics?

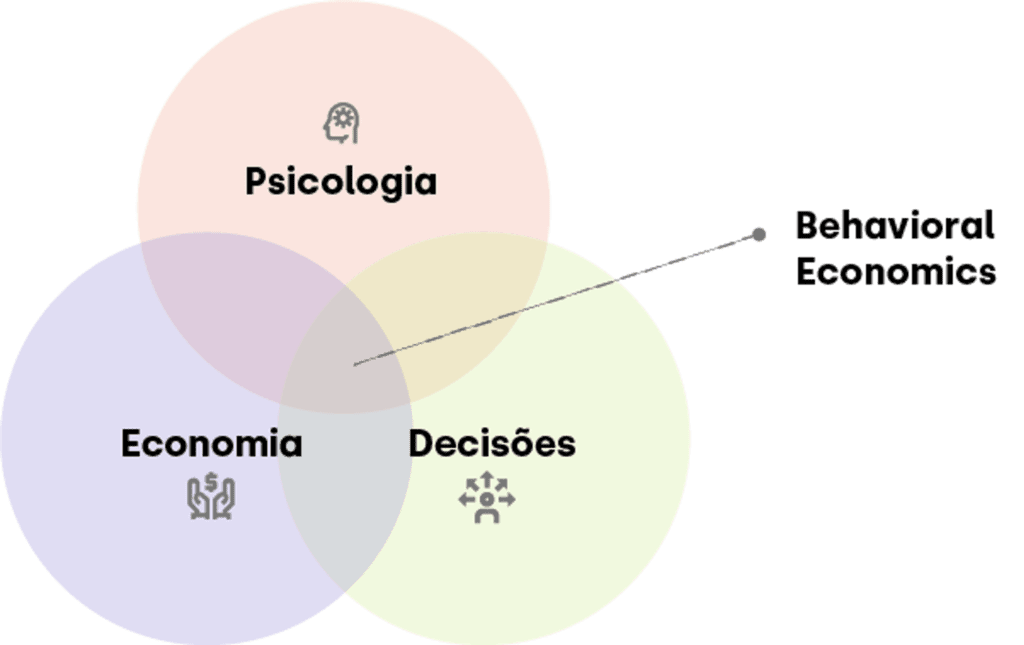

Behavioral Economics, ou economia comportamental, é um campo de estudo que combina princípios da economia tradicional com insights da psicologia, a fim de compreender como as pessoas tomam decisões em situações econômicas.

Nesse sentido, a economia tradicional assume que os indivíduos são seres racionais que buscam maximizar seu bem-estar. No entanto, a Behavioral Economics mostra que as pessoas são frequentemente influenciadas por fatores psicológicos, como emoções, vieses cognitivos e heurísticas. Por exemplo, as pessoas são mais propensas a tomar decisões impulsivas quando estão sob pressão ou quando estão emocionalmente envolvidas.

Além disso, a Behavioral Economics tem aplicações em diversas áreas, incluindo finanças, marketing, saúde pública e política. No contexto das instituições financeiras, a Behavioral Economics pode ser usada para desenvolver produtos e serviços que sejam mais adequados às necessidades dos clientes; aumentar a eficiência e a eficácia das operações, bem como reduzir o risco de fraude e inadimplência.

A importância de um parceiro estratégico para adotar a Behavioral Economics

Para construir uma infraestrutura que habilite uma instituição financeira a adotar a Behavioral Economics e, assim, obter consentimento para o compartilhamento de dados, bem como renovar essa permissão de forma contínua, é imprescindível contar com o parceiro estratégico certo, como a FCamara, ecossistema de tecnologia e inovação que potencializa o futuro dos negócios.

Atualmente, os projetos da FCamara no Open Finance são implementados até 3 vezes mais rápido, com inteligência de dados, modularização e sempre personalizados à necessidade do modelo de negócio.

As 4 etapas da jornada Open Finance da FCamara

A FCamara contribui com as instituições financeiras por meio de quatro etapas. Primeiramente, na etapa de Estratégia, é analisada a viabilidade econômica do projeto, rompendo as barreiras entre diferentes áreas do negócio e da tecnologia.

A segunda etapa é de Implementação, na qual o objetivo é entregar resultados a curto prazo para obter máximo desempenho, mesmo nos projetos mais complexos, por meio de aceleradores.

A terceira etapa é de Growth, com o foco de contribuir para o aumento da receita de serviços e aprovação de crédito. Isso é alcançado por meio da integração de inteligência artificial aplicada aos dados do Open Finance ao motor de risco e à mesa de crédito do cliente.

Por fim, ocorre a quarta e última etapa, a de Retenção, cujo objetivo é gerar upsell e fidelizar os clientes por meio das soluções data-driven da FCamara. Após a conclusão dessas quatro etapas, a instituição financeira estará pronta para endossar a tendência de Behavioral Economics.

Em resumo, o Open Finance representa uma oportunidade transformadora para o setor financeiro. Para desbloquear todo esse potencial, as instituições financeiras devem priorizar a hiperpersonalização e adotar tecnologias avançadas, como a Inteligência Artificial. Se deseja aprofundar seu entendimento sobre essas estratégias e explorar como a FCamara pode potencializar sua jornada rumo à inovação financeira, não hesite em entrar em contato com um de nossos consultores. Estamos prontos para oferecer informações adicionais e colaborar na construção de soluções personalizadas para suas necessidades. Contate aqui um consultor da FCamara para mais informações.

Por Roberto Monfort, Business Unit Director da FCamara.

Este post tem 0 Comentários